使用下列財務衡量指標來評估您在個別投資的支出,並決定您想在投資組合層級追求的投資:

範例:使用財務衡量指標進行經費補助決策

主管和資深管理階層想要根據 IRR、MIRR 及個別專案的償付期,進行會計年度的資金決策。 專案經理使用成本計劃,針對三個提議的專案建立成本預測。 專案經理也使用獲利計劃,建立其中兩個專案的獲利預測。 獲利計劃會與對應的成本計劃相關聯。 對於第三個專案,財務摘要用於擷取指定時間範圍的預測成本和獲利。 資深管理階層建立包含所有專案的投資組合,並完成下列步驟:

下列財務衡量指標可協助您評估計劃:

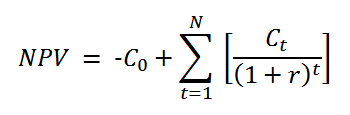

藉由計算總資本成本和一系列未來付款和收入,顯示此投資的淨現值。 這個標準值的計算公式如下:

其中

t 代表月份現金流的期間

N 代表專案的總時間

r 是在具有類似風險的投資上可賺取的折扣率或報酬率

C0 是初始投資成本 (以負數表示)

Ct 是時間 t 的淨現金流或現金金額 (以月份表示)

顯示此投資賺取或損失的金額與投資金額的相對比例。 這個標準值的計算公式如下:

![]()

其中

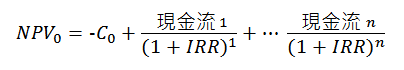

顯示「內部報酬率」,或是要讓投資達到零 NPV 所需的折現率。 使用 IRR 做為評估投資且不考慮折扣率的替代方法。 應用程式使用下列規則來計算 IRR:

這個標準值的計算公式如下:

其中

C0 是初始投資金額 (以負數表示)。您可以使用投資預算內容頁面上的 [初始投資] 欄位定義這個值。

n 代表現金流中可供使用的期間數。

現金流是從成本計劃或相關獲利計劃的第一個會計期間開始,結束於成本計劃或相關獲利計劃的最後一個會計期間 (以先結束者為依據)。 每個會計期間的現金流等於預測獲利減去該期間的可用成本。 若特定會計期間沒有獲利或成本,則以零元代之。

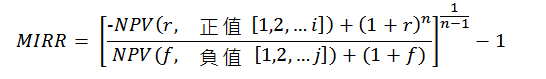

顯示「已修改內部報酬率」(Modified Internal Rate of Return) 或用來計算此投資之吸引力的比率。 以 MIRR 做為資本預算編列流程的一部份,為不同的替代投資方案進行評等。 IRR 假設投資的現金流將再投資於 IRR,而 MIRR 假設所有現金流都將再投資於資本成本。 應用程式使用下列規則來計算 MIRR:

這個標準值的計算公式如下:

其中

r 是再投資正現金流的年利率。 您可以使用投資預算內容頁面上的 [再投資率] 欄位定義這個值。 若未替任何投資定義這個值,則 r 為零。

f 是為投資所借貸資本的年利率。 您可以使用投資預算內容頁面上的 [總資本成本] 欄位定義這個值。

n 代表投資生命週期中的最後一個期間 (n=i+j)。

顯示投資的預期現金流量等於現金支出時的日期。 損益平衡日期與償付期相符。

顯示要讓投資的預期現金流總和等於初始現金支出所需的期間數 (以月為單位)。 償付期與損益平衡日期相符,並將初始投資值納入考量。 這個值是特定期間中第一個期間所包含成本的一部份。

償付期是由以下其中之一衍生而來:

|

Copyright © 2015 CA Technologies.

All rights reserved.

|

|